告別 LIBOR 時代:全球金融業的基準利率轉型挑戰與新機遇

你或許曾聽過一個名詞叫做 LIBOR,它曾經是全球金融市場的「風向球」,影響著數百兆美元的金融商品。然而,這個曾經無所不在的基準利率,已在 2023 年 6 月 30 日正式走入歷史。這場前所未有的金融變革,不僅僅是數字的改變,更是對全球金融服務業營運模式、合規策略以及風險管理能力的巨大考驗。那麼,究竟為什麼 LIBOR 需要退場?它的終止對我們的金融生活有什麼影響?而各界又是如何應對這場挑戰呢?本文將帶你深入了解這場金融界的「斷捨離」,並探討它所帶來的衝擊與嶄新機會。

這場全球金融變革的關鍵面向包括:

- 對數百兆美元金融商品定價基礎的重新定義。

- 金融機構營運模式、合規策略與風險管理能力的全面考驗。

- 加速推動金融科技與數據管理能力的升級。

LIBOR 退場的歷史脈絡與關鍵里程碑

過去幾十年來,倫敦銀行同業拆款利率(LIBOR, London Interbank Offered Rate)一直是全球金融市場最重要的基準利率之一。想像一下,當銀行之間互相借錢時,這個利率就是他們彼此收取的利息,它反映了銀行間的借貸成本。從房貸、車貸、企業貸款,到複雜的衍生性商品,都曾以 LIBOR 作為定價基礎。然而,隨著時間推移,這個利率的底層市場活躍度逐漸下降,加上過去曾爆發的操縱醜聞,讓各國監管機構開始質疑其代表性與穩健性。

為了確保金融市場的穩定與透明,英國的金融監管機構 英國金融行為監理總署(FCA, Financial Conduct Authority)與 ICE Benchmark Administration(IBA)扮演了關鍵角色。他們在多年前就開始規劃 LIBOR 的退場時間表,並逐步引導市場轉向更穩健的替代基準利率。以下是 LIBOR 主要幣種停止發布的時程:

- 22 個幣種與天期組合的 LIBOR:已於 2021 年 12 月 31 日停止發布。

- 所有英鎊、歐元、瑞士法郎、日圓 LIBOR:已於 2021 年 12 月 31 日停止發布。

- 最後五個美元 LIBOR 天期(隔夜、一個月、三個月、六個月、十二個月):已於 2023 年 6 月 30 日終止其代表性發布。

為幫助讀者更清楚掌握LIBOR的退場時程,以下表格將其主要里程碑歸納整理:

| 幣種 | 天期 | 停止發布日期 | 備註 |

|---|---|---|---|

| 多數幣種與天期組合 | 22 種組合 | 2021 年 12 月 31 日 | 主要包含英鎊、歐元、瑞士法郎、日圓 LIBOR 等 |

| 美元 LIBOR | 隔夜、一個月、三個月、六個月、十二個月 | 2023 年 6 月 30 日 | 終止其代表性發布,標誌著主要LIBOR時代的結束 |

為了幫助那些難以修改的「舊有合約」能夠有序退場,監管機構也引入了「合成 LIBOR」(Synthetic LIBOR)作為臨時過渡工具。這就好比是給老舊機器一個緩衝期,讓它能在新系統完全上線前繼續運作。合成 LIBOR 結合了替代的無風險利率和調整利差,但它並非永久方案,而是旨在為市場參與者爭取更多時間來完成合約的轉換。

基準利率轉型對全球金融產品的深遠影響

你或許會問,一個利率的改變,真有這麼大的影響力嗎?答案是肯定的,而且影響之深遠超乎想像。LIBOR 曾被廣泛應用於全球超過 300 兆美元的金融產品中,包括:

- 抵押貸款:你的房貸利率可能就曾經與 LIBOR 掛鉤。

- 商業貸款:企業向銀行借款的利率。

- 債券:許多浮動利率債券的票息。

- 衍生性商品:特別是利率交換(Interest Rate Swaps)等複雜的金融契約。

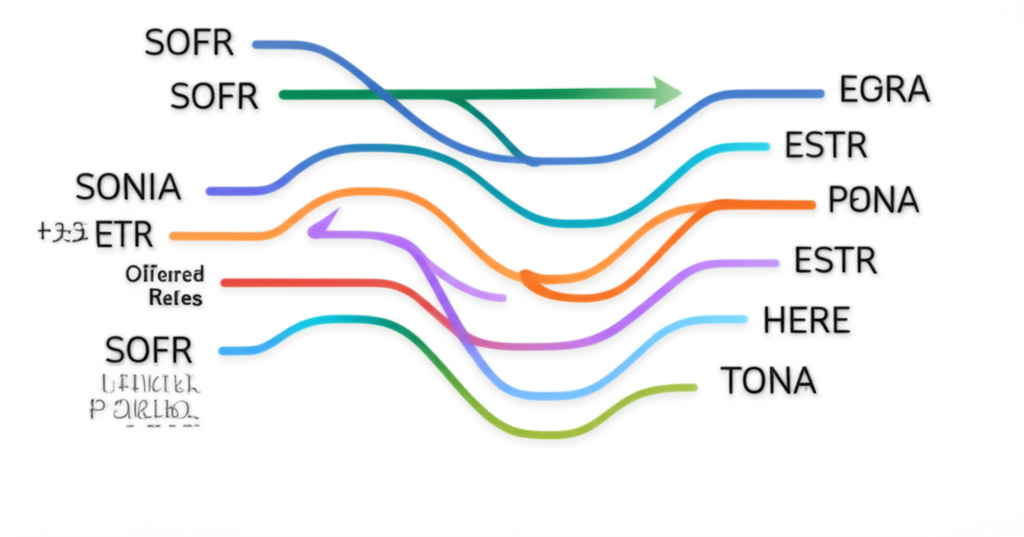

想像一下,如果你的房貸利率突然從一個大家熟悉的基準,變成一個你從未聽過的新基準,你會不會感到困惑?對於金融機構來說,這不僅是技術層面的挑戰,更是法律、營運和風險管理的巨大考驗。他們必須重新審視並修改數以百萬計的舊有合約,確保這些合約在 LIBOR 退場後,能順暢地轉向新的替代基準利率(Alternative Reference Rates, ARRs),例如美國的 SOFR(擔保隔夜融資利率)、歐洲的 ESTER(歐元短期利率)等。

以下表格簡要比較了LIBOR與替代基準利率(ARRs)的主要差異:

| 特性 | LIBOR | 替代基準利率(ARRs) |

|---|---|---|

| 計算基礎 | 銀行報價(專家判斷) | 實際交易數據 |

| 信用風險 | 包含銀行信用風險 | 無信用風險(通常為無風險利率 RFRs) |

| 透明度與穩健性 | 易受操縱,市場活躍度下降 | 更高透明度與穩健性 |

| 應用場景 | 廣泛應用於各類金融產品 | 逐步取代LIBOR成為新基準 |

替代基準利率(ARRs)相較於LIBOR,具有多項顯著優勢,這也是全球金融市場轉型的核心驅動力:

- 基於實際交易數據:ARRs的計算是基於活躍的隔夜批發市場交易,使其更能反映真實的市場狀況,減少人為操縱的可能性。

- 不含銀行信用風險:ARRs通常被設計為「無風險利率(RFRs)」,排除了銀行自身的信用溢價,提供了更純粹的利率基準,有助於區分信用風險與利率風險。

- 更高透明度與穩健性:由於其計算方法的透明性和底層市場的深度,ARRs被認為更具穩健性,能有效應對市場波動,提升金融系統的韌性。

這場轉型要求金融機構在合約調整、估值重評與風險管理方面做出巨大努力。例如,過去以 LIBOR 定價的資產和負債,現在需要重新估算其價值,並評估轉換後可能產生的風險敞口。這是一項龐大且複雜的工程,需要跨部門、跨專業的緊密合作。

金融機構的應對策略與投資帳簿(IBOR)技術升級

面對 LIBOR 的退場,全球各大金融機構無不嚴陣以待,積極部署應對策略。其中,資料管理與技術升級是核心關鍵。舉例來說,像花旗銀行這樣的全球性金融巨擘,就戰略性地升級了其「投資帳簿(IBOR, Investment Book of Record)資料交付服務」。這裡的「IBOR」指的是金融機構用來記錄、管理其投資部位的系統,與「銀行同業拆款利率(Interbank Offered Rate)」中的 IBOR 概念不同,請讀者特別留意。

為什麼這項服務如此重要呢?因為在後 LIBOR 時代,市場數據變得更加碎片化,營運效率面臨挑戰,合規性要求也更嚴格。金融機構需要一個強大的系統,能夠:

- 提供即時且正確的資料:無論是投資部位、現金流還是交易數據,都需要快速、精準地呈現在客戶面前。

- 解決資料破碎問題:不同系統間的資料整合是難題,新的解決方案需要打破資訊孤島。

- 提升營運效率:自動化處理、減少人工干預,讓客戶更專注於核心業務。

- 滿足合規性要求:確保所有操作都符合不斷變化的監管規定。

然而,這場轉型也帶來了諸多挑戰,金融機構需要全面考量並積極應對:

- 合約修改與法律風險:數以百萬計的舊有合約需重新審閱、協商並修改,涉及複雜的法律條款與潛在糾紛。

- 系統與數據升級:核心銀行系統、交易平台、風險管理模型等都需要改造,以適應新的利率數據流和計算方法。

- 客戶溝通與教育:金融機構需向客戶解釋利率轉換的影響,確保客戶理解並接受新的定價機制,避免不必要的誤解和爭議。

花旗銀行升級後的 投資帳簿(IBOR)資料交付服務,正是為了幫助客戶解決這些痛點。它能夠提供多維度的實時資料洞察,讓客戶在複雜的市場環境中,無論是進行投資決策、風險管理還是遵守法規,都能得到強有力的數據支援。這類技術升級,不僅提升了金融機構自身的營運韌性,也為其客戶在基準利率轉型浪潮中提供了重要的「指南針」。

監管框架、行業合作與法律諮詢的重要性

這場影響全球的金融變革,當然少不了監管機構的引導、行業組織的協作,以及專業法律服務的支援。它們共同構建了一道防線,確保 LIBOR 的平穩退場。

監管機構的持續引導

英國金融行為監理總署(FCA)作為全球金融基準改革的領頭羊,持續強調銀行同業拆款利率以及其他信用敏感利率(Credit-Sensitive Rates)的安全與穩健性問題。他們不僅設定了 LIBOR 的退場時間表,還積極鼓勵市場參與者轉向更具透明度和穩健性的無風險利率(RFRs, Risk-Free Rates)。這些無風險利率通常基於實際交易數據,且不包含銀行信用風險成分,因此被認為更具穩健性。監管機構透過發布指引、舉辦研討會,不斷教育市場,確保所有參與者都理解並遵守新的規範。

行業組織的協作與標準化

在金融市場中,行業組織扮演著標準化與協調的重要角色。例如,貸款市場協會(LMA, Loan Market Association)就定期發布 IBOR 更新電子報,提供相關倡議與資訊。他們致力於:

- 開發並推廣新的貸款文件標準,以適應替代基準利率。

- 提供教育訓練,幫助市場參與者理解轉換過程中的技術與合規細節。

- 代表行業向監管機構提交意見,確保政策能夠符合市場實際運作需求。

透過這些協作,市場參與者可以更容易地獲取最新資訊、參考標準化文件,從而降低轉換成本和風險。

專業法律諮詢的不可或缺

由於 LIBOR 轉型涉及到大量的法律合約修改與潛在的法律風險,專業的法律諮詢服務顯得尤為重要。像美邦律師事務所(Milbank LLP)這樣的國際頂尖律師事務所,就組建了全球性的 IBOR 過渡專責小組。他們動員了跨國法律資源,並整合人工智慧等科技工具,為金融機構提供全面的法律諮詢與市場動態解析。

這類法律服務涵蓋範圍廣泛,包括:

- 審查現有合約,識別需要轉換的條款。

- 提供新合約的法律建議,確保其符合替代基準利率的要求。

- 評估轉換過程中可能產生的法律風險,並提供解決方案。

- 協助客戶與監管機構溝通,確保合規。

在LIBOR轉型的過程中,多方利害關係人扮演了關鍵角色,共同推動市場平穩過渡。以下表格概述了他們的主要職責:

| 參與者 | 主要職責 | 具體行動範例 |

|---|---|---|

| 監管機構 (例如 FCA) | 制定退場時間表、發布指引、確保市場穩健過渡 | 設定LIBOR終止日期、鼓勵採用RFRs、發布「合成LIBOR」作為臨時措施 |

| 行業組織 (例如 LMA) | 協調行業標準、推廣最佳實踐、提供教育訓練 | 開發新貸款文件標準、定期發布更新資訊、作為行業與監管機構間的橋樑 |

| 金融機構 (例如 花旗銀行) | 實施系統升級、修改合約、調整風險管理模型、教育客戶 | 升級IBOR資料交付服務、建立內部LIBOR轉型專案團隊、與客戶協商合約條款 |

| 法律事務所 (例如 美邦律師事務所) | 提供法律諮詢、審查合約、評估法律風險 | 組建IBOR過渡專責小組、利用AI工具分析合約、提供合規建議 |

透過這些專業的法律支援,金融機構能夠在複雜的法律框架下,更安全、更有效地完成 LIBOR 的轉換。

告別舊時代,迎接金融新局

LIBOR 的退場,確實為全球金融市場帶來了一場意義深遠的變革。它不僅考驗了金融機構的應變能力,也促使整個行業朝著更穩健、透明、現代化的方向發展。我們看到了監管機構的遠見與引導,金融機構在技術和服務上的創新,以及行業組織與法律專業的協同努力,共同推動這場龐大而複雜的轉型。

儘管挑戰重重,但這場轉型也帶來了新的機遇。它鼓勵市場參與者重新審視其金融產品的定價方式、風險管理框架,並加速了金融科技的應用。未來,持續關注替代基準利率的發展與應用,並將其有效整合至營運與風險管理框架中,將是所有市場參與者不可或缺的課題。這不僅是為了遵守法規,更是為了提升金融市場的整體韌性與效率。

【免責聲明】本文僅為知識性說明,旨在提供讀者對銀行同業拆款利率(LIBOR)退場與轉型過程的理解,不構成任何財務、投資或法律建議。任何投資決策應基於個人風險承受能力及專業諮詢。

常見問題(FAQ)

Q:LIBOR 退場對一般民眾的影響是什麼?

A:對於一般民眾而言,最直接的影響可能體現在與 LIBOR 掛鉤的浮動利率貸款(如房貸、車貸)上。這些貸款的計息方式將從 LIBOR 轉為新的替代基準利率(如 SOFR)。在轉換過程中,銀行會與客戶溝通相關細節,利率可能會根據新基準和調整利差重新計算,但預期對每月還款額的影響會盡量平穩過渡。

Q:什麼是「合成 LIBOR」?它還會繼續使用嗎?

A:「合成 LIBOR」(Synthetic LIBOR)是監管機構為了幫助那些難以修改的舊有合約平穩過渡而引入的臨時工具。它結合了替代的無風險利率和調整利差。然而,它並非永久性解決方案,而是作為一個緩衝期,旨在為市場參與者爭取更多時間來完成合約的轉換。隨著市場逐步完成轉換,其使用將逐漸減少並最終停止。

Q:除了 SOFR 和 ESTER,還有哪些主要的替代基準利率(ARRs)?

A:除了美國的擔保隔夜融資利率(SOFR)和歐元區的歐元短期利率(ESTER),其他主要的替代基準利率還包括:日本的東京隔夜平均利率(TONA)、瑞士的瑞士隔夜指數利率(SARON),以及英國的英鎊隔夜指數平均利率(SONIA)。這些 ARR 都具備基於實際交易、無信用風險且透明穩健的特性。

發佈留言

很抱歉,必須登入網站才能發佈留言。